Patrick Vandenhaute

Ces huit dernières années, les économies européennes ont connu davantage de périodes de crise que de périodes de croissance de longue durée. A la crise bancaire a succédé la crise des dettes souveraines et les marchés ont remis en question la viabilité même de l’euro. Et des mesures sont toujours encore en train d’être prises dans le but d’améliorer la confiance, d’assouplir l’octroi de crédit et de faire redémarrer la croissance. Dans cet environnement, quelles sont finalement les alternatives pour les investisseurs, partagés entre des taux planchers sur les produits d’épargne et les obligations et des Bourses qui ne sont plus vraiment bon marché ?

En Europe, c’est essentiellement grâce à des mesures monétaires que l’on essaie de stimuler l’économie, le niveau d’endettement élevé de la plupart des Etats ne laissant que peu de marge de manœuvre pour mener une politique fiscale d’expansion. Cette politique monétaire se base principalement sur la situation dans les pays du sud où la probabilité d’une récession déflatoire est plus grande que dans le reste de l’Europe.

Début septembre, la Banque centrale européenne a ainsi diminué son principal taux directeur à un plancher historique de 0,05 %. Pour les investisseurs, cette 7ème baisse consécutive du taux directeur de la BCE depuis 2012 s’est notamment traduite par une diminution graduelle mais sensible du rendement offert sur leur compte d’épargne. Ce taux à court terme remontera-il rapidement ? La réponse est clairement : non. Maintenant que le moteur économique allemand commence lui aussi à toussoter, la BCE ne va certainement pas revoir sa politique de taux. L’Europe ne suivra donc pas les Etats-Unis lorsque ceux-ci resserreront leur politique monétaire en 2015. Aussi, même si l’inflation – le rythme auquel notre pouvoir d’achat diminue – est faible, parquer toutes ses économies sur un compte d’épargne n’est sans doute pas à conseiller. Cet investissement doit plutôt être considéré comme une réserve pour des dépenses imprévues ou comme une solution transitoire, en attendant une alternative plus intéressante.

Les investisseurs doivent-ils alors plutôt se tourner vers des obligations de (très) bonne qualité (obligations souveraines, bons de caisse, obligations d’entreprises) ? Ici aussi, les rendements ne sont pas très encourageants. Il n’est pas rare que le rendement annuel d’un titre à 10 ans fluctue aux alentours de 1,5 % par an. À plus court terme, celui-ci descend vite en dessous de 1 %. Bref, ces rendements dépassent à peine l’inflation.

Quand l’horizon va-t-il s’éclaircir pour l’investisseur en obligations ?

Sans être exagérément pessimiste, il semble qu’une hausse rapide des taux obligataires est peu probable. Partout dans le monde, la croissance ne redémarre que lentement, le désendettement est à l’ordre du jour, la concurrence est acharnée…. Tout cela ralentit la hausse des prix avec, pour conséquence, des taux structurellement plus bas que par le passé.

C’est la raison pour laquelle les investisseurs en obligations privilégient les titres à haut rendement, ceux d’entreprises un peu moins bien notées (juste en dessous de BBB) et des pays émergents (en monnaies locales, ou en devises fortes, comme le dollar américain par exemple).

Quid du marché des actions ?

L’investissement n’est pas plus simple sur ce front. Les marchés d’actions ont déjà fortement grimpé. Des analystes tentent de quantifier le potentiel futur des actions. Selon le marché , ils tablent sur des rendements nominaux attendus de 7,5 % à 9,4 % (Source Candriam calculé pour les cinq prochaines années). Un investissement en actions va nécessairement de pair avec des fluctuations de cours. Ces trois dernières années, les marchés boursiers ont progressé tout en affichant parfois quelques reculs. Les analystes parlent dans ce cas d’une « faible volatilité », c’est-à-dire que les cours des actions fluctuent très peu. Ceci ne doit pas empêcher les investisseurs à rester vigilants. Les fluctuations reprennent, les causes étant nombreuses : une banque centrale américaine qui pourrait relever son taux plus vite que prévu, les événements géopolitiques.

L’investisseur en actions est prévenu et doit avoir des attentes raisonnables pour les années à venir. Même si la valeur de ses actions n’augmente que de 6 % par an en moyenne sur les 5 prochaines années, à terme, cela représente un rendement bien supérieur à celui d’un investissement exclusivement centré sur les obligations. Bien entendu, les risques liés aux marchés boursiers ne doivent pas être perdus de vue et avant d’envisager ce type d’investissements, il convient que certaines conditions soient remplies. Ainsi, quel est le degré d’aversion au risque de l’investisseur : dort-il sur ses deux oreilles lorsque les bourses baissent ? Son horizon d’investissement est-il suffisamment long (concrètement au moins 5 à 10 ans) ? S’ il répond « non » à ces questions, mieux vaut alors qu’il reste à l’écart du marché des actions.

On l’aura compris : l’environnement actuel est particulièrement difficile pour les investisseurs. Dans ce contexte, deux recommandations s’imposent et restent plus que jamais d’actualité : bien mesurer son degré d’aversion au risque et diversifier ses avoirs entre les différentes classes d’actifs.

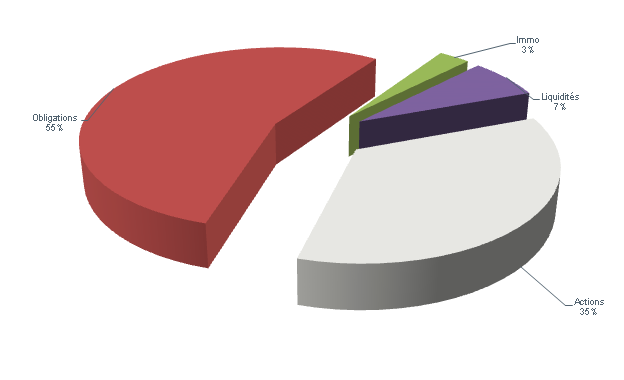

1. Portefeuille de référence – Profil de risque : stratégie ambitieuse

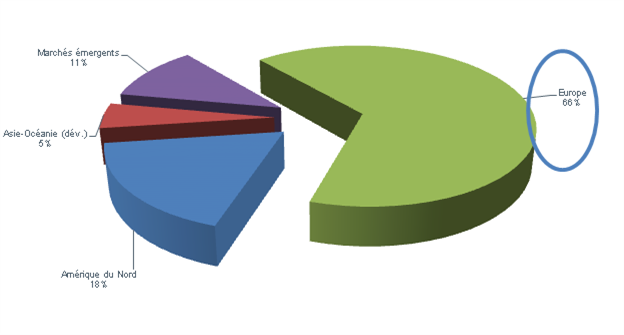

2. Allocation régionale

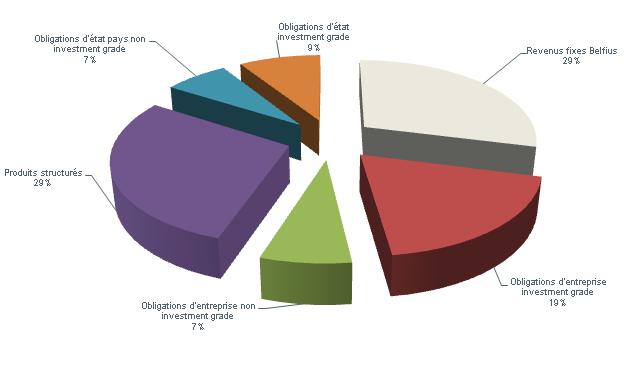

3. Allocation obligataire

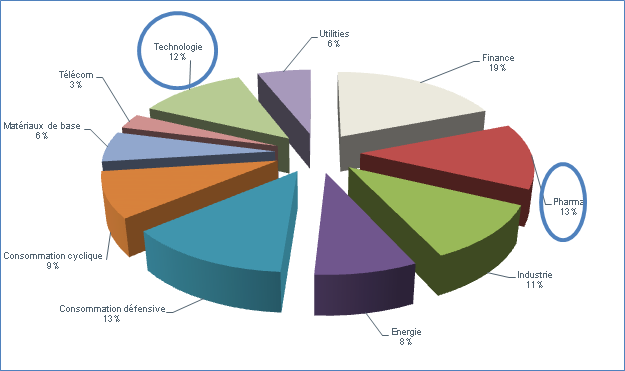

4. Allocation sectorielle

L’auteur, Patrick Vandenhaute, est Senior Investment Advisor chez Belfius.

Croissance en berne en Europe et taux d’intérêts planchers

28 octobre 2014