Le règlement (UE) 2016/867 de la banque centrale européenne du 18 mai 2016 sur la collecte de crédit granulaire et des données de risque de crédit (BCE / 2016/13) a été adopté et publié au Journal officiel de l’Union européenne. Comme l’explique Bogdan Teleuca, Senior Risk Consultant chez Business & Decision Belgique, il aura un impact sur tous les établissements de crédit établis dans l’Union européenne, qui doivent rapporter aux banques centrales nationales.

Lors du dernier Forum SAS à Bruxelles, Bogdan Teleuca avait attiré l’attention sur la masse de données analytiques sur le crédit, et comment obtenir un avantage concurrentiel grâce à la gouvernance de données. Pour prendre de bonnes décisions, il faut de bonnes données, des données détaillées et précises. Ce besoin s’est accru dans l’époque de reporting informatisé.

AnaCredit (Analytical Credit Dataset) se fondera sur des concepts et des définitions harmonisés et couvrira tout au moins l’ensemble des pays participant à la zone euro, garantissant ainsi une plus grande comparabilité des données. AnaCredit permettra donc d’améliorer les bases de données statistiques de l’Eurosystème de manière significative.

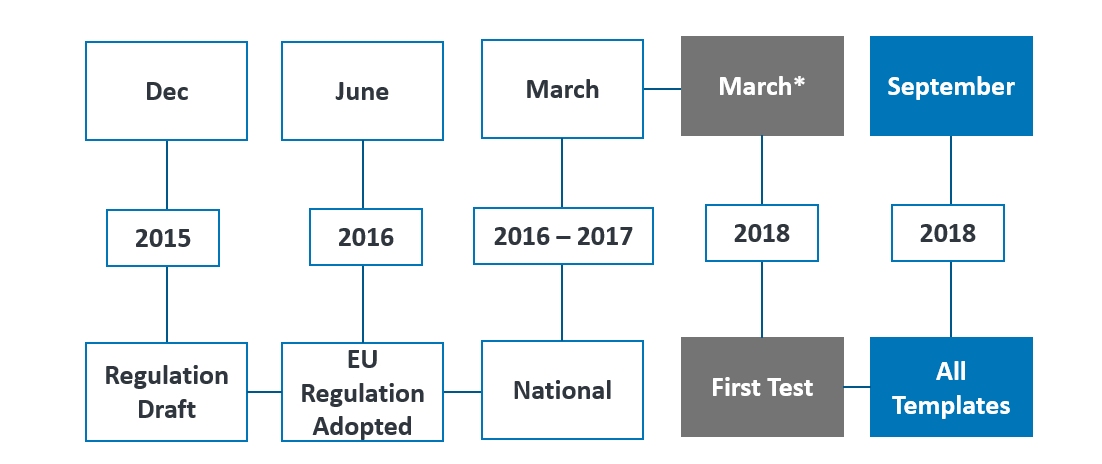

La Banque centrale européenne (BCE), en collaboration avec les banques centrales nationales (BCN) de la zone euro et plusieurs BCN hors de la zone euro, avait lancé le projet en 2011. Depuis, le règlement impose septembre 2018 comme date de Go-Live, mais les établissements de crédit devront être prêts en mars 2018 quand ils devront organiser les premiers tests, fournissant des données réelles. De la sorte, la Banque centrale européenne (BCE) veut établir une base de données centrale pour les données analytiques de crédit (AnaCredit) avec l’intention de faciliter et d’améliorer le reporting des risques de crédit dans la zone euro, évaluer la réaction aux différents chocs économiques, fournir les informations supplémentaires nécessaires à la politique monétaire et la stabilité financière, évaluer l’exposition totale des prêts d’une entreprise envers toutes les banques de la zone euro, y compris les expositions transfrontalières.

AnaCredit, une réglementation axée sur les données

Comme l’indique Bogdan Teleuca, les établissements de crédit, résidents et succursales à l’étranger sont concernés, seulement s’ils sont déjà soumis au reporting crédit à la Banque Nationale, s’ils ont dans leurs portefeuilles des actifs ou des instruments donnant lieu au risque de crédit, ont au moins une contrepartie (ou débiteur) qui est une entité juridique et que la somme de tous les engagements est de minimum 25.000 euros.

88 éléments de données, 7 identificateurs clés doivent faire l’objet de reporting. Les données doivent être livrées en 10 modèles (templates) ou fichiers. De façon générale, nous pouvons les regrouper en: contrepartie, instruments, contrats ou actifs générant du risque de crédit, la comptabilité certains selon IFRS 9, les collatéraux, les garanties et le risque de défaut de la contrepartie.

AnaCredit n’est pas seulement une extension de ce qui est rapporté aujourd’hui aux banques nationales. Les Banques Nationales ont la liberté de décider de l’application d’AnaCredit au niveau local. En Belgique, par exemple, à l’heure actuelle, les contrats de crédit où les entités juridiques sont des contreparties envoyées à la Centrale de crédits pour les entreprises (CKO2). Les établissements de crédit ont déjà l’obligation d’envoyer sur une base emprunteur par emprunteur, chaque mois, les crédits accordés aux personnes morales de façon agrégée. Avec la nouvelle initiative BECRIS, le regulateur belge, essaye d’harmoniser les 3 reportings existantes et AnaCredit . Bien au contraire, AnaCredit exige un rapport prêt par prêt au niveau du contrat et de l’instrument individuel. Et les nouveautés sont les éléments comptables IFRS 9, les collatéraux et le détail au niveau instrument. En outre, une institution doit s’assurer que les données rapportées sont synchronisées avec le reporting COREP / FINREP.

Les défis à relever

Pour Bogdan Teleuca, outre le respect de la date butoir, parmi les défis il y a l’intégration des données. Les établissements de crédit doivent commencer par analyser les exigences de reporting d’AnaCredit et développer un modèle de données de reporting. En outre, ils doivent évaluer la couverture du modèle avec des data warehouses actuels, data lakes ou bases de données. Cela entraîne parois une refonte du modèle de données existant et l’infrastructure technique ou un remplacement complet. Pour la gouvernance de données, le défi est d’avoir des responsabilités claires autour des définitions de données, la gestion de la qualité des données et des données et de corriger rapidement les erreurs. À ce stade, on peut lire à travers les lignes une convergence avec les principes de BCBS 239.

En matière de qualité de données, le challenge est de fournir des données exactes, complètes et en temps opportun à la BCN ou faire l’objet de sanctions. Les normes minimales à appliquer sont précisées dans l’annexe V du RÈGLEMENT (UE) 2016/867. Elles indiquent que les données doivent être livrées dans le format requis, être précises, correspondre aux définitions proposées par la BCE et lister une personne de contact.

Cela nous amène au point suivant: la traçabilité des données. Le défi est de tracer les données dans les modèles de reporting de retour à la source et d’identifier les processus qui créent des données et, éventuellement, des erreurs. Et le défi futur est d’avoir les données de référence synchronisées, mises à jour, telles que les contreparties, sociétés mères, instruments ou collatéraux.

Des solutions développées

On l’aura compris : il est temps d’agir pour respecter la date imposée par l’UE. Business Decision propose une approche pragmatique pour relever les défis d’intégration de données, de la qualité, de la gouvernance et de la traçabilité.

Bogdan Teleuca : « Nous accélérons les efforts de conformité d’AnaCredit avec une plate-forme, un modèle de données, un glossaire d’affaires pré-chargé avec les termes et définitions AnaCredit, un moteur de règles de qualité des données, les workflows de gouvernance et de rapports analytiques . Nous croyons fermement que l’approche facilite la communication et l’alignement autour des définitions de AnaCredit, surveille activement les données de risque et de la finance, leurs qualité et produit un grand nombre de points d’action pertinents. »

Ces solutions développées avec l’aide de certains logiciels de SAS permettent d’aider les institutions de crédit de différentes façons.

-Délai : une solution SAS pré-configurée pour AnaCredit générant des résultats dans un court délai.

-Intégration de données : une plateforme SAS et un modèle de données cibles fourni.

-Gouvernance de données : un glossaire business chargé de termes AnaCredit, un concepteur de flux de travaux, des rôles préconfigurés.

-Qualité des données : des règles DQ BCE et des tableaux de bord pré-construits, des flux de travaux de qualité spécifiques.

-Traçabilité des données : des outils de lignage et gestion de métadonnées.

Il reste des défis à relever

Ces défis vont de la collecte de source, l’intégration, l’alignement des définitions AnaCredit à la création de rapports de validation et de procédures go / no go en passant par la vérification de la qualité des données pour les normes AnaCredit & BCBS 239, la résolution effective des problèmes, le processus de collecte de données synchronisée et unifiée ainsi que l’utilisation de règles de calcul et d’agrégation spécifiques.