L’importance de l’invasion russe de l’Ukraine pour les économies des marchés émergents à moyen et long terme.

Turbulences sur les marchés: L’invasion russe de l’Ukraine a déclenché une tempête mondiale sur les marchés actions et obligataires. Ce sont cependant les marchés émergents qui en subiront les retombées les plus durables. Les investisseurs y trouveront à la fois de nouveaux risques et de nouvelles opportunités.

Ce sont les marchés des matières premières qui ont ressenti les effets les plus notables du plus grand conflit militaire en Europe depuis la Seconde Guerre mondiale. La guerre a étranglé l’approvisionnement de pétrole, de gaz et d’autres matières premières, un coup de frein qui s’est ajouté à des pressions inflationnistes déjà élevées s’accumulant dans le monde entier. Toutefois, les effets à plus long terme seront probablement beaucoup plus subtils. L’une des leçons à retenir pour les investisseurs est que la guerre vient nous rappeler les risques géopolitiques propres aux économies des marchés émergents. L’agression de la Russie a surpris de nombreux observateurs, tandis que le soutien de la Chine au président Vladimir Poutine a une fois encore tendu la relation de Pékin avec l’Occident. Toutefois, les difficultés que connaît la Russie pourraient tout aussi bien diminuer le risque de conflit au sujet de Taïwan.

À plus long terme, la riposte concertée et unifiée des pays développés à l’attaque de la Russie laisse espérer qu’il sera possible de calmer plus efficacement les gouvernements à l’avenir.

Redécouvrir le cycle des matières premières

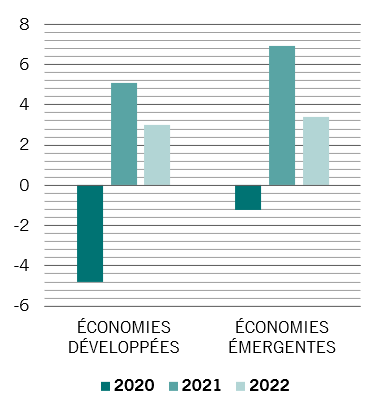

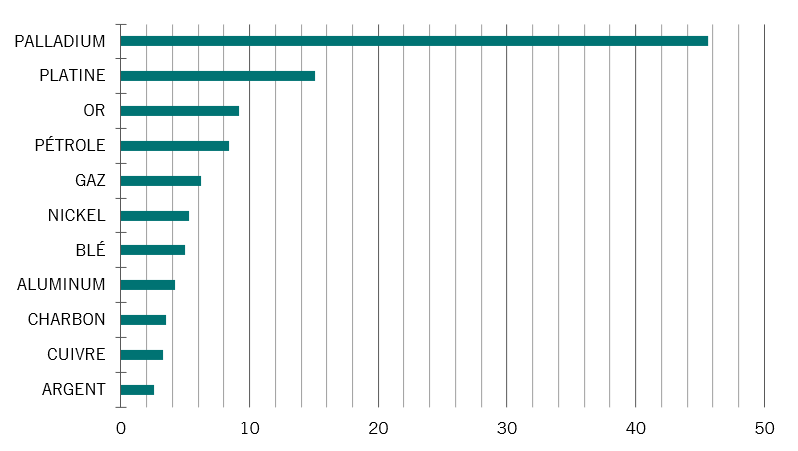

L’effet du conflit sur les prix de l’énergie a été immédiat et évident. Les sanctions sans précédent adoptées par l’Occident contre Moscou et les craintes d’une chute de l’offre ont fait exploser les prix du gaz et du pétrole. La Russie ne représente que 2,5% du PIB de la planète, mais produit 13% de son pétrole, 17% de son gaz et 46% de son palladium (voir Fig. 3). Il est fort probable que le PIB mondial perdra 0,4 point de pourcentage en 2022 si les prix du pétrole se maintiennent à un niveau 50% plus élevé qu’avant l’invasion, ce qui aura des effets directs et indirects (voir Fig. 1).

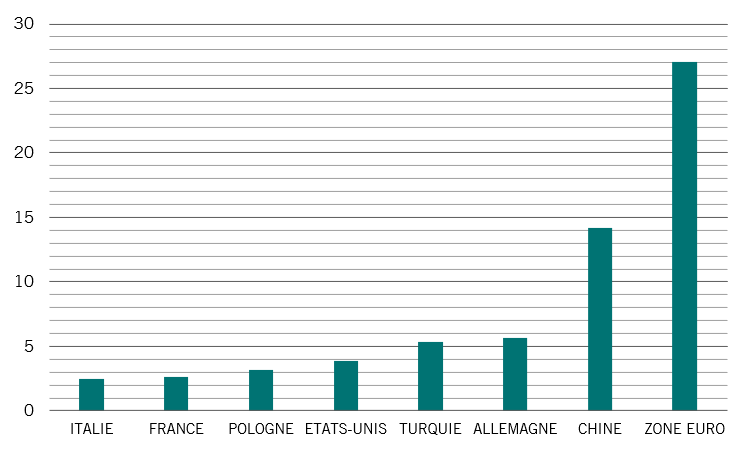

Fig. 1 – Problèmes croissants

Croissance du PIB réelle et prévue, %

Source: Prévisions Pictet Asset Management, CEIC, Refinitiv. Données couvrant la période allant du 21.12.2019 au 20.04.2022.

En Russie, il est estimé que la guerre et les sanctions feront chuter la production intérieure de 6% et grimper l’inflation à 12%. Le pays risque également de connaître une panique bancaire et, plus généralement, de voir son système financier continuer de s’effondrer. Parallèlement, la Russie est menacée par un défaut de paiement externe et par une crise de sa balance des paiements.

Néanmoins, pour les marchés émergents en général, c’est le rôle de la Russie comme grand exportateur de matières premières qui pèse sur leurs perspectives (voir Fig. 5). Le pays est une source majeure de matières premières non énergétiques, y compris de métaux industriels et de bois. Avec l’Ukraine, elles constituent des producteurs majeurs de produits agricoles comme le blé, le maïs et l’huile de tournesol. L’Eurasie et certaines régions de l’Afrique du Nord dépendent ainsi fortement des exportations de blé russe et ukrainien. Par conséquent, de nombreuses économies des marchés émergents comptent parmi les grands perdants de ce choc sur les prix. Alors que certains pays riches en matières premières ont été les principaux bénéficiaires de la hausse des cours, ceux qui ne disposent pas de ressources naturelles ont durement souffert. Par ailleurs, d’autres économies émergentes trouvent des opportunités dans les sanctions occidentales, en achetant du pétrole et du gaz russes à prix réduit par rapport aux marchés mondiaux.

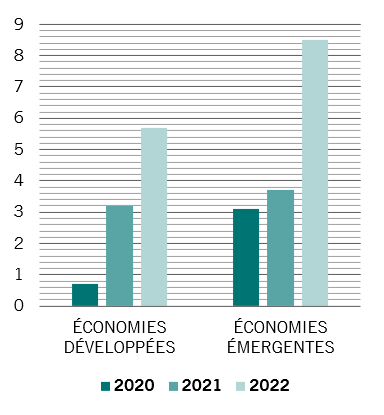

Fig. 2 – Toujours plus haut et plus loin

Inflation réelle et prévision, %

Source: Prévisions Pictet Asset Management, CEIC, Refinitiv. Données couvrant la période allant du 31.12.2019 au 20.04.2022.

Les conséquences de ces hausses de prix sur l’inflation dans les marchés émergents varient considérablement d’un pays à l’autre en fonction de la composition du panier des consommateurs locaux (voir Fig. 2). Les pays les plus pauvres, où les populations consacrent une part plus importante du revenu des ménages à l’alimentation et à l’énergie, subissent déjà des taux d’inflation plus élevés. La stabilité politique intérieure risque de s’en ressentir – le printemps arabe, après tout, a été une réponse aux hausses des prix de l’alimentation.

Pour les investisseurs en actions et obligations des marchés émergents, les conséquences sont multiples. Les producteurs de matières premières recherchées commencent à avoir l’air plus attrayants, au contraire de ceux qui dépendent de matières premières importées. Pour ces derniers, la hausse de l’inflation s’accompagne d’une augmentation du risque politique.

Au bout du compte, après s’être de plus en plus concentrés sur la croissance et les aspects technologiques des économies émergentes ces dernières années, les investisseurs doivent redécouvrir des éléments plus élémentaires de l’économie mondiale: les matières premières.

L’univers des marchés émergents dans son ensemble

Les répercussions de la guerre ne se limitent pas aux matières premières. Le tourisme, par exemple, pourrait également connaître une période difficile, car les prix des carburants font grimper le coût des voyages, la Covid restant un problème persistant, même s’il est de plus en plus maîtrisé.

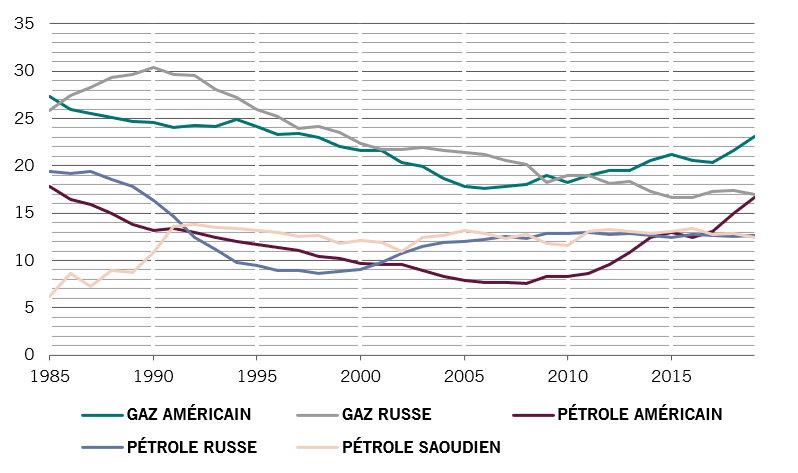

Fig. 3 – Perte de position dominante

Production de pétrole et de gaz, en % de la production mondiale totale

Source: Our World in Data. Données au 20.04.2022.

Les effets varient d’une région à l’autre. La Turquie, l’Europe centrale et orientale et les pays baltes sont fortement exposés à la Russie et à l’Ukraine. L’Asie est quant à elle relativement isolée, ni la Russie ni l’Ukraine n’étant des partenaires commerciaux particulièrement importants pour cette région. Toutefois, la chaîne d’approvisionnement alimentaire et énergétique fait exception et y connaît quelques perturbations, même si certains pays s’en sortent mieux que d’autres. L’Indonésie et la Malaisie en bénéficieront. En revanche, l’Inde et les Philippines sont plus vulnérables compte tenu de leur dépendance aux matières premières. En outre, les pays disposant de peu de ressources naturelles comme la Corée du Sud et Singapour peuvent compter sur des réserves et des soldes extérieurs solides.

Le dollar remis en cause

Les sanctions financières à l’encontre de la Russie sont efficaces en raison de la domination mondiale du dollar américain. Cela dit, le caractère inédit de ces pénalités (isoler les institutions financières russes du système de paiements Swift, geler les réserves de la banque centrale russe et interdire aux banques commerciales du pays de réaliser des opérations à l’étranger, une mesure qui concerne 70% du secteur bancaire) donne des frissons aux autres gouvernements des marchés émergents. La Russie avait constitué 500 milliards de dollars de réserves pour éviter exactement ce type de vulnérabilité financière, une somme qui n’a pas suffi pour l’en immuniser.

Fig. 4 – Le roi des matières premières

Part de la Russie dans les exportations mondiales de matières premières, en %

Source: Eurasia Group. Données au 20.04.2022.

Cette «militarisation de la finance» pourrait bien pousser des pays comme la Chine à accélérer la mise au point de leurs propres systèmes de paiement et encourager les pays producteurs à fixer les cours de leurs matières premières dans des devises autres que le dollar. Le succès de ces mesures est un autre sujet. Si l’invasion de l’Ukraine par la Russie a mis une seule chose en évidence pour les investisseurs des marchés émergents, c’est l’intérêt de détenir des actifs libellés en dollars (pourvu que les investisseurs ne figurent pas sur une liste de personnes sanctionnées).

Effets de la Chine

Les effets économiques à court terme sur la Chine devraient être relativement minimes: la Russie ne représente que 2% des exportations chinoises, même si elle est dépendante de ses marchandises (voir Fig. 5). De plus, la guerre a permis à la Chine d’obtenir du pétrole et du gaz russes à des prix réduits, ce qui, à plus long terme, est de bon augure pour une inflation chinoise qui ne s’élève déjà qu’à 1,5%. Par ailleurs, Pékin a fixé un objectif de croissance de 5,5% pour cette année, ce qui implique un assouplissement monétaire et des mesures de relance budgétaire.

Fig. 5 – La Russie a besoin de l’Europe et de la Chine

Exportation de marchandises vers la Russie par pays/région en 2021, % du total

Source: DOTS du FMI. Données au 01.02.2022.

Le résultat à long terme de l’invasion russe pourrait être un tournant dans l’équilibre des pouvoirs entre les États-Unis et la Chine. L’un des seuls moyens pour la Russie d’interagir avec le monde, compte tenu des sanctions, est de passer par le renminbi chinois. Cela pourrait encourager d’autres gouvernements à trouver dans la Chine une solution alternative à l’hégémonie financière américaine. Ainsi, les obligations en renminbi apparaissent comme une proposition intéressante, notamment avec une économie chinoise qui semble décorrélée des économies développées, même si le pays n’a pas totalement libéralisé les capitaux.

La Chine comporte cependant des risques politiques significatifs. Citons notamment les mesures sévères prises par le gouvernement contre plusieurs secteurs ces dernières années et une guerre commerciale de faible intensité dans le domaine technologique contre les États-Unis.

Équilibrer les risques

Les primes de risque des marchés émergents ont augmenté ces dernières semaines en raison des doutes sur la croissance économique et l’inflation. À certains égards, l’évolution du marché rappelle que les économies émergentes restent soumises à des risques politiques qui étaient en sommeil depuis quelque temps et que les cours des actifs intègrent traditionnellement.

Ironiquement, le risque apparent des indices des marchés émergents a diminué quand les actifs russes ont été retirés de leurs composantes. En effet, avant la guerre, les marchés appliquaient une décote disproportionnée aux obligations et aux actions russes, en partie sur la base de risques de gouvernance connus et de la propension à l’agressivité de la Russie.

Cela souligne un aspect important de l’investissement environnemental, social et de gouvernance (ESG) dans les marchés émergents. Bien que tous ces facteurs jouent leur rôle, celui de la gouvernance compte de plus en plus pour ceux qui cherchent à investir dans ces pays. Une coopération significative avec les gouvernements est souvent frustrante et infructueuse pour tout le monde, sauf pour les plus grands investisseurs. Ceux-ci envisagent donc le retrait des marchés où la gouvernance est particulièrement mauvaise.

« Les investisseurs seront obligés de tenir davantage compte de la gouvernance dans les pays où ils investissent. »

Au bout du compte, en raison de l’invasion russe de l’Ukraine, les investisseurs doivent résoudre des problèmes à court et à long terme. Au cours des 12 à 24 prochains mois, l’influence de ces événements sur l’inflation et la croissance en raison de la pression sur les prix des matières premières se fera sentir à l’échelle mondiale. L’évolution à long terme est plus floue et dépendra de la volonté des gouvernements développés d’endosser le rôle de policiers mondiaux et de la réponse des pays émergents. L’hégémonie du dollar pourrait être définitivement entamée. Dans tous les cas, les investisseurs seront obligés de tenir davantage compte de la gouvernance dans les pays où ils investissent.

David Chatterjee, Anna Mulholland, Christopher Bannon, Irene Hai Yen Le, Christopher Preece et Cary Yeung ont contribué à cet article.