Une enquête de Kaspersky Lab révèle que les institutions financières mettent les bouchées doubles pour accroître leur sécurité. A fortiori à présent que l’infrastructure informatique des banques, notamment sous l’effet de l’augmentation des opérations bancaires mobiles, court un risque accru de cyberattaque. De plus en plus souvent, les clients jouent un rôle important dans la mise au jour d’incidents de sécurité. Près d’un quart (24%) des établissements financiers indiquent que certaines menaces auxquelles ils ont été confrontés en 2016 ont été identifiées et signalées par des clients.

Selon l’enquête Financial Institutions Security Risks de Kaspersky Lab et B2B International, l’investissement dans la sécurité est une grande priorité pour les banques et les institutions financières. Comme elles sont confrontées à des attaques concernant tant leur propre infrastructure que leurs clients, les banques dépensent trois fois plus en sécurité informatique que les établissements non financiers d’ampleur comparable. En outre, 64% des banques avouent qu’elles investiront dans l’amélioration de leur sécurité IT quel que soit le retour sur investissement. Elles espèrent ainsi pouvoir répondre à la demande croissante des autorités de surveillance publiques, du top management et même de leurs clients.

En dépit du fait que les banques font de sérieux efforts et consacrent des budgets pour protéger leurs frontières contre les cybermenaces connues et inconnues, il s’avère difficile de protéger toutes les infrastructures informatiques existant actuellement – depuis les traditionnelles jusqu’aux spécialisées, les distributeurs automatiques et les terminaux Point-of-Sale. Etendu et variant sans cesse, le paysage de la menace, en combinaison avec le défi lié à l’amélioration des habitudes des clients en matière de sécurité, a fourni aux fraudeurs de plus en plus de points vulnérables à exploiter.

Nouveaux risques : attaques d’ingénierie sociale sur des comptes bancaires

Les nouveaux risques liés aux opérations bancaires mobiles sont pointés par le rapport comme la tendance susceptible d’exposer les banques à de nouvelles cybermenaces. 42% des banques prévoient qu’une grande majorité de leurs clients recourront à la banque mobile dans les trois ans, mais avouent que les utilisateurs font preuve d’une nonchalance excessive dans leur comportement en ligne. La majorité des banques interrogées (46%) avouent que leurs clients sont souvent attaqués par le biais de tentatives de phishing, dans le cadre desquelles 70% des banques signalent des incidents de fraude financières à la clé, avec une perte monétaire pour conséquence.

L’augmentation des attaques de phishing et d’ingénierie sociale sur des clients a fait en sorte que les banques vont réexaminer leurs efforts de sécurité dans ce domaine. Parmi les répondants, 61% considèrent l’amélioration des applis et des sites Web utilisés par leurs clients comme l’une des principales priorités en termes de sécurité, suivie de très près par la mise en œuvre d’une authentification et vérification plus complexes des données de connexion (une priorité importante pour 52%).

Bien que vulnérables aux astuces et outils en matière de phishing visant leurs clients, les banques se préoccupent de plus en plus d’un autre « vieil ennemi » : les attaques ciblées. Et elles ont de bonnes raisons de s’inquiéter : les méthodes d’attaques ciblées sont de plus en plus fréquentes, des plate-formes malware-as-a-service étant même utilisée pour nuire à des établissements financiers.

Attaques ciblées : menaces persistantes

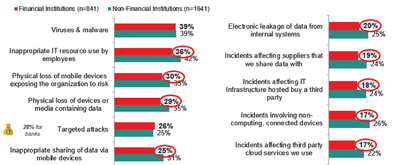

Les expériences avec des incidents réels montrent que les investissements dans la sécurité dans le secteur financier sont généralement rentables. Les institutions financières rapportent un nombre d’incidents de sécurité nettement plus réduit que les entreprises de même ampleur dans d’autres secteurs. La seule exception à cette observation consiste dans les attaques ciblées et les maliciels. La détection d’activités anormales potentiellement nuisibles, sous la forme d’une combinaison d’outils légitimes avec des maliciels sans fichier, requiert un mélange de solutions avancées contre les attaques ciblées et de renseignements de sécurité complets. Pourtant, 59% des sociétés financières ne recourent pas encore à des renseignements externes relatifs aux menaces.

Le partage d’informations relatives aux menaces devrait aider les banques lors de l’identification de menaces nouvelles et émergentes. C’est un point auquel il importe qu’elles prêtent attention, étant donné qu’elles se préoccupent parfois peu de leurs appareils les plus vulnérables, comme les distributeurs automatiques. Dans ce cadre, le partage de davantage de renseignements externes pourrait aider les banques à se préparer à des menaces auxquelles elles ne s’attendraient peut-être pas.

Protection des distributeurs automatiques : préoccupation faible, vulnérabilité élevée

Les banques se préoccupent relativement peu de la menace de pertes financières à la suite d’attaques menées sur des distributeurs automatiques. Seules 19% des banques s’inquiètent d’attaques sur des distributeurs automatiques, malgré la tendance accrue des maliciels à cibler cette partie de l’infrastructure des banques (dans l’aperçu de la menace de 2016, nous rapportions une hausse de 20% des maliciels ATM par rapport à 2015.

Martijn van Lom, General Manager Benelux de Kaspersky Lab : « La lutte contre les menaces, qui changent sans cesse et visent leur propre infrastructure informatique et les comptes de clients, constitue un défi quotidien pour les établissements financiers. Pour mettre en place une réaction efficace – qui protège tous les points vulnérables – le secteur financier a besoin de plusieurs éléments importants : la construction d’une protection fortement intégrée contre les attaques ciblées, l’acceptation d’une sécurité anti-fraude provenant de plusieurs canaux et la prise en compte d’informations utilisables concernant les menaces nouvelles et émergentes. »

Source : Kaspersky Lab