par Théo Nicolas, Stefano Ungaro et Eric Vansteenberghe

Contrairement aux craintes qui ont émergé lors de leur lancement, les prêts garantis par l’État (PGE) n’ont pas incité les banques à accroître leur prise de risque. En réduisant mécaniquement la pondération des risques, la garantie d’État partielle a permis de continuer à financer les entreprises tout en maintenant la sélectivité du crédit. Face à la pandémie de Covid-19 et aux effets négatifs du confinement sur l’activité économique, le gouvernement français a mis en place un dispositif de garanties, à hauteur de 300 milliards d’euros, pour soutenir le financement bancaire des entreprises et éviter le risque de resserrement du crédit. Les banques françaises avaient deux raisons économiques principales de participer à ce dispositif : D’une part, elles pouvaient utiliser les PGE pour soutenir leurs emprunteurs risqués, qui auraient pu faire défaut pendant la pandémie, afin d’éviter la dégradation de leurs actifs (« canal de la prise de risque »). D’autre part, les banques ont pu bénéficier d’une réduction de leurs exigences réglementaires en fonds propres, car les PGE étaient assortis de pondérations de risque de crédit nulles (« canal des actifs pondérés par le risque »). Cela leur a permis de soutenir la distribution du crédit sans augmenter leur risque, ce dernier était couvert par la garantie de l’État.

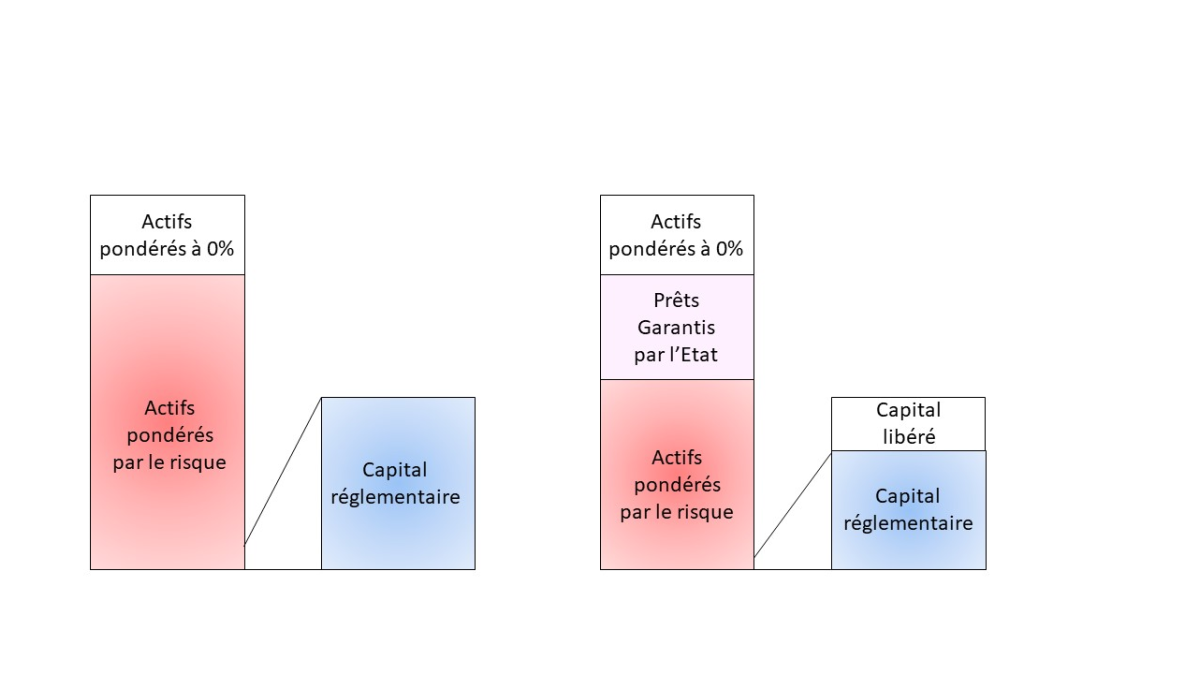

Il s’agit d’un mécanisme usuel de rehaussement de crédit par lequel l’emprunteur bénéficie de la même notation de crédit que celle de sa garantie, ici l’État. Ainsi, sur la partie du prêt garantie par l’État (allant de 70 à 90% du montant total du prêt) l’entreprise bénéficie d’une pondération du risque de crédit égale à celle de l’État français, soit une pondération nulle, puisque c’est ce dernier qui remboursera la partie garantie du prêt en cas de défaut de l’entreprise. Autrement dit, les PGE sont considérés comme des prêts très peu risqués dans la réglementation bancaire et ne mobilisent donc pas de fonds propres supplémentaires pour les banques.

Un mécanisme de garantie partielle à grande échelle

L’objectif affiché des PGE était simple : empêcher les entreprises rencontrant des problèmes de trésorerie mais solvables de faire défaut, afin de réduire l’effet du confinement sur le PIB tout en incitant les banques à continuer de financer ces entreprises. Du 23 mars 2020 au 30 juin 2022, plus de 140 milliards d’euros de Prêts Garantis par l’État (PGE) ont ainsi été octroyés, soit un peu plus de 10 % de l’encours total de crédit aux entreprises. Pour ces opérations, l’État a garanti entre 70 % et 90 % de l’encours prêté, selon la taille de l’entreprise bénéficiaire. Pouvant atteindre jusqu’à 3 mois du chiffre d’affaires de 2019 ou 2 années de masse salariale pour les entreprises innovantes, les PGE ont une maturité de 6 ans maximum, avec un taux d’intérêt de 0,25 % la première année et de 1 % à 2,5 % les années suivantes. Ce dispositif, qui a été négocié avec la Commission européenne, présente de nombreuses caractéristiques communes avec d’autres pays voisins (Jiménez et al., 2022, Altavilla et al., 2021). Toutefois, la France se distingue, d’une part, par l’importance des montants accordés (deux à trois fois plus élevés qu’en Italie ou en Allemagne) et, d’autre part, par l’absence d’une garantie à hauteur de 100 % contrairement à ce qui a été mis en place par les gouvernements allemand, italien et espagnol.

Stabilité de la prise de risque des banques avec les PGE

La principale inquiétude portant sur la mise en œuvre de garanties publiques concerne ses effets potentiels sur la prise de risque bancaire et la stabilité financière (Schepens et al., 2020). En effet, la présence d’un mécanisme de garantie publique socialise les pertes jusqu’à 90 % des montants empruntés, ce qui peut considérablement modifier la perception du risque et encourager l’octroi de prêts à des emprunteurs plus risqués. Ce mécanisme est susceptible d’être encore plus prononcé pour les banques qui auraient été davantage fragilisées avant la crise de la COVID-19, c’est-à-dire celles qui avaient un portefeuille de crédit plus risqué et qui n’auraient pas suffisamment de capital pour absorber les pertes potentielles résultant de l’arrêt de l’activité (Holmstrom et Tirole, 1997).

En utilisant des données granulaires issues de la base AnaCredit qui permet de recenser tous les nouveaux crédits aux entreprises et leurs caractéristiques entre le printemps 2020 et le printemps 2022, Nicolas et al., (2023) ont étudié les effets de l’introduction des PGE sur la prise de risque bancaire. Plus précisément, leur analyse sur données de panel permet d’identifier les caractéristiques des banques, des entreprises et des prêts qui sont associés à des montants de PGE plus élevés. Les résultats indiquent que la garantie partielle de l’État a incité les banques à prêter en fonction de leurs critères habituels de risque tout en maintenant leur sélectivité du crédit, de sorte que les entreprises les plus liquides, les plus solvables et les plus rentables ont obtenu des montants plus élevés de PGE. En d’autres termes, les PGE n’ont pas modifié la structure des encours de crédit accordés par les banques françaises en termes de profil de risques. Le Graphique 2 présente l’évolution de la répartition du risque dans le portefeuille de crédit des banques françaises avant et après la pandémie. Les mesures de risque des entreprises sont calculées à partir de la cotation Banque de France de décembre 2019, afin de ne pas prendre en compte l’impact des PGE et des autres mesures de soutien sur la cotation elle-même. L’échelle utilisée dans le graphique est l’ancienne grille de notation en vigueur en 2019, où 3++ est la meilleure note, 9 la plus mauvaise, et P indique une entreprise en défaut.

Les banques les plus contraintes en capital ont davantage utilisé les PGE

L’étude empirique montre également que, toutes choses égales par ailleurs, les banques les plus contraintes en capital avant la pandémie, c’est-à-dire celles qui étaient les plus susceptibles de réduire l’offre de crédit pendant la crise ont prêté des montants plus élevés de PGE. À titre d’exemple, pour deux prêts garantis octroyés à deux entreprises ayant le même profil de risque, les banques ayant un ratio de capitaux propres d’un point de pourcentage inférieur à la moyenne ont prêté des montants de PGE 8% plus élevés. Compte tenu du montant moyen d’un prêt PGE qui est de 442 000 euros, les banques moins capitalisées ont ainsi accordé en moyenne 40 000 euros de plus aux entreprises.

Cependant, contrairement à l’hypothèse du « canal de la prise de risque » selon laquelle les PGE auraient pu inciter les banques les plus risquées à prêter aux entreprises les plus fragiles, nous montrons que les banques les plus contraintes en capital avant la crise ont accordé des montants plus faibles de PGE aux entreprises risquées et des montants plus élevés aux entreprises saines. L’introduction des PGE a donc bien joué le rôle contra-cyclique attendu en limitant le risque d’un resserrement des conditions d’octroi.

Les banques les plus contraintes en capital ont en effet pu bénéficier d’une augmentation mécanique de leur ratio de fonds propres réglementaires (ratio de solvabilité ou ratio de fonds propres de base durs – Common Equity Tier 1) du fait de la pondération réduite des risques de leurs actifs (dénominateur du ratio) liée à la garantie de l’État, sans accroître pour autant le montant de leur capital réglementaire (numérateur du ratio). Cet effet a été bénéfique pour l’économie car la contrainte réglementaire sur la part des prêts garantis par l’État a été allégée, ce qui a permis de soutenir la distribution du crédit dans la phase de redressement et éviter ainsi le resserrement du crédit sans augmenter le risque pour le secteur bancaire.

Au total, sous l’effet des PGE, les banques françaises ont pu augmenter sensiblement leur ratio de solvabilité.

Illustration : note : À gauche, bilan bancaire simplifié sans PGE ; à droite, cas avec PGE. L’émission de PGE réduit la pondération des risques à l’actif : cela libère du capital réglementaire qui peut être utilisé pour accorder de nouveaux prêts. Source : ACPR

Source : Banque de France